Развитие различных форм и видов кредитования

Читайте также

Происхождение термина «кредит» имеет несколько трактовок. Одни специалисты считают его производным от латинского credit (в переводе «он верит»), другие, от creditum (ссуда, долг). На самом деле кредит - это движение ссудного капитала, или заем в денежной либо товарной форме. Понятие и практика кредитования существовала еще несколько тысячелетий назад в натуральной и денежной формах. Обе эти развивались параллельно, приобретая свои масштабы и значение.

Сущность кредита

Рассмотрим кратко сущность, и функции, и принципы кредита, что они представляют на практике. Устойчиво и неизменно понятие о сущности кредита, которое обозначает между кредиторами и заемщиками по вопросу возвратного движения денежной стоимости или стоимости в товарной форме.

Субъектами в кредитных отношениях выступают юридические лица или дееспособные граждане: кредиторы - особы, которые передают стоимость во временное пользование, а заемщики получают кредит и обязаны его возвратить в условленный срок. На современном уровне организации товарно-денежных отношений субъект может одновременно исполнять функции кредитора и заемщика, например, банк. Объект кредитной сделки - это ссуженные ценности в денежном и товарном виде, переданные заемщику кредитором с последующим возвратом.

Функции кредита

Существует две основных функции кредитования в современных условиях: перераспределительная и функция замещения операций с наличными безналичными кредитами. С помощью перераспределительной функции денежные и товарные средства, принадлежащие одному экономическому субъекту, передаются в пользование другому экономическому субъекту на определенное время с условием возвратности, срочности и платности.

Функция замещения заключается в создании на основе кредита платежных средств, при использовании которых наблюдается эффект экономии Вышеназванная функция появилась вследствие специфической организации современных с преобладанием в них безналичной формы производимых расчетов. Храня деньги в банках, клиент таким образом вступает с последними в кредитные отношения и создает возможность проведения кредитных операций в виде банковских записей, вместо использования наличных средств.

Принципы кредита

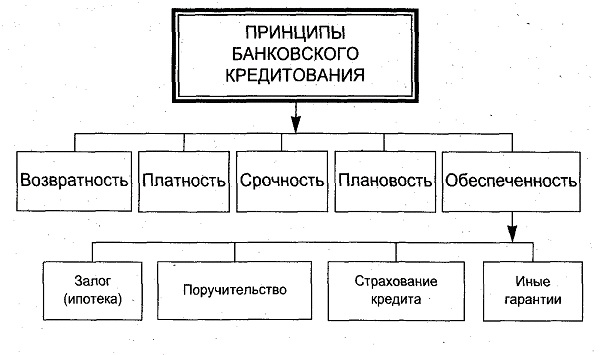

В процессе кредитных отношений применяются основные принципы кредита, к ним относятся срочность и возвратность, материальная обеспеченность, целевой характер, платность.

. Возвратность кредита

подразумевает своевременный возврат полученной ссуды после завершения пользования ею.

. Срочность кредита

обуславливает сроки, в которые ссуда должна быть возвращена заемщиком, они фиксируются в кредитном договоре или другом равноценном документе. Вследствие нарушения заемщиком указанных сроков кредитор имеет право применить к нему экономические санкции.

. Платность кредита - это прибыль, полученная от пользования кредитом и распределенная между кредитором и заемщиком в виде кредитного процента. Посредством этого принципа заемщик не только возвращает кредит, полученный в банке, но и платит за право его использования.

. Обеспеченность кредита - ссуда предоставляется под залог или под финансовую гарантию. Таким образом обеспечивается защита интересов кредитора в случае нарушения заемщиком принятых по кредиту обязательств.

. Целевой характер кредита - предусматривает использование кредитных средств в конкретных целях, определенных кредитным договором.

Кроме этих основных, имеются и другие принципы кредита. Так дифференцированный характер предусматривает различный подход к потенциальным заемщикам разных категорий.

Безусловно, взять и использовать кредитные средства заемщик может, и не зная основополагающие принципы кредита и правила функционирования этого финансового инструмента. Однако отсутствие информации способно повлечь и разнообразные недоразумения. Чтобы уверенно и безопасно воспользоваться экономическим благом - кредитованием, необходимо владеть основной информацией. Узнав принципы кредита, вы сможете заранее рассчитать собственные возможности и вступить в законные отношения с банком, не неся огромных потерь и чувствуя себя уверенно в завтрашнем дне.

Принципы кредитования - это базовые условия предоставления денежных средств банковской организацией в пользу заемщика. Основные принципы кредитования - это срочность, возвратность, платность, дифференцированность, целевой характер и обеспеченность. Рассмотрим понятие и принципы банковского кредитования более подробно.

Сущность кредита состоит в обеспечении движения капитала. Кредитор не находит лучшего применения свободным денежным средствам, чем дать их на определенный срок заемщику, получив за это денежное вознаграждение. Суть банковского кредита с позиции кредитора - возможность преумножения капиталов, а для заемщика - способ отсрочки по оплате покупаемых товаров или услуг.

Кредит может быть получен в нескольких формах: товарной и денежной (или смешанной, сочетающей два указанных параметра). Сейчас товарная форма, которая подразумевает передачу в долг определенного товара (зерна, овец и пр.) с его возвратом в большем количестве, практически не используется.

Денежные формы кредита неоднородны. Заемщик может получить деньги на руки (или переводом на его банковский счет или карточку) по программам нецелевых кредитов наличными либо вообще не увидеть денежных средств в рамках целевых кредитов. В последнем случае банк напрямую рассчитывается с продавцом за приобретенный товар.

Методы кредитования - это способ выдачи заемных средств и практической реализации принципов кредитования. В настоящее время в России различают следующие методы кредитования:

- кредитный договор - примером является классический потребительский кредит, после погашения задолженности заемщику доступен новый кредит;

- кредитная линия - дает заемщику право пользоваться деньгами в пределах установленного лимита;

- овердрафт - позволяет оплачивать счета на сумму сверх остатка на счете в пределах лимита.

Кредитная линия также включает различные методы кредитования: возобновляемая (после погашения задолженности лимит восстанавливается) и невозобновляемая кредитная линия и рамочная кредитная линия (позволяет производить платежи в рамках одного контракта).

Кредитование как процесс подразумевает прохождение заемщиками ряда этапов. Сегодня выделяются следующие этапы в организации банковского кредитования:

- На подготовительном этапе клиент подает заявку в банк на получение кредита и предоставляет необходимые сопроводительные документы.

- На этапе рассмотрения заявки сотрудники банка оценивают платежеспособность заемщика, изучают его кредитную историю и выносят вердикт о возможности оформления им кредита.

- На этапе оформления документов составляется, согласуется и подписывается сторонами ключевой документ - договор кредитования.

- На этапе контроля сотрудники банка отслеживают расходование заемных средств (при целевых займах).

После получения и расходования денежных средств заемщику остается в установленные сроки вносить ежемесячные платежи в счет погашения основного долга.

Возвратность и срочность кредита

К принципам кредитования относятся возвратность и срочность кредита. Это обязательные атрибуты любого кредита, без которых сложно представить кредитный договор.

Возвратность предполагает обязательное получение назад кредитором своих денег после их использования заемщиком. Если заемщик не вернет кредит, он тем самым нанесет серьезный ущерб кредитору. За невозврат кредита предусмотрена ответственность.

Другой принцип кредитования - срочность. В кредитном договоре всегда содержатся сроки для возврата основного долга и процентов по нему.

С точки зрения продолжительности действия кредитного договора различают следующие виды кредитов:

- краткосрочные - до 1 года;

- среднесрочные - от 1 до 3 лет;

- долгосрочные - свыше 3 лет до 25 лет (ключевым видом долгосрочного кредитования является ипотека).

Особенностью долгосрочного кредитования является то, что такие займы обычно оформляются на крупные приобретения на внушительную сумму. Благодаря длительному периоду выплат по кредиту есть возможность снизить ежемесячные платежи, сделав их максимально комфортными для семейного бюджета заемщиков.

Принципы долгосрочного кредитования имеют свои отличительные черты. Их можно рассмотреть на примере типового долгосрочного займа - ипотеки. Принципы ипотечного кредитования включают такие пункты, как:

- специальность - объектом кредита является конкретный объект недвижимости;

- обеспеченность;

- публичность и обязательность внесения - сведения о залоге вносятся в ЕГРП, с которым могут ознакомиться все заинтересованные лица.

В остальном ипотечным кредитам присущи все остальные черты других программ кредитования.

Принцип кредитования "срочность" подразумевает, что не заемщик определяет приемлемое для себя время для возврата полученных денежных средств, а кредитор, который четко фиксирует сроки для погашения задолженности в договоре.

Обычно банки разрешают заемщикам самостоятельно подбирать для себя оптимальные сроки кредитования в пределах установленного ими лимита на этапе оформления заявки. По потребительским кредитам они могут находиться в пределах 5 лет, автокредитам - 7 лет.

Если заемщиком не будут соблюдаться сроки погашения задолженности, то кредитор вправе наложить на него штрафные санкции в виде повышенного процента или пени. При наличии длительной просрочки по обязательствам свыше 3 месяцев банк вправе обратиться в суд за взысканием долга.

При возникновении у заемщика финансовых затруднений он всегда вправе обратиться в банк с просьбой предоставить ему "кредитные каникулы". Подобная услуга действует во многих российских банках. Так, при наличии уважительной причины они готовы временно заморозить выплаты по основному долгу или по начисленным процентам. В качестве уважительных причин банки обычно учитывают рождение ребенка, потерю работы, тяжелую болезнь.

При достижении соглашения с банком можно договориться о пролонгации действия кредитного договора в целях снижения размера ежемесячного платежа и сокращения кредитного бремени. Данная процедура получила название реструктуризации.

Кредитные каникулы - хорошая услуга при финансовых затруднениях

В случае отказа кредитора от изменения условий кредитного договора заемщик вправе обратиться за рефинансированием кредита в другой банк. Сущность данной программы в следующем: сторонний банк на новых условиях перечисляет средства на погашение основного долга в банк-кредитор, после чего заемщик начинает погашать задолженность по новому графику с измененной процентной ставкой или сроками.

Платность кредита

Общие принципы банковского кредитования включают такой пункт, как платность. Он подразумевает необходимость возврата не только суммы основного долга, но и стоимости использования заемных средств. Стоимость использования кредита выражается в процентных ставках.

Видео, характерные черты банковского кредитования:

Функции кредита и принципы кредитования тесно взаимосвязаны. Благодаря принципу платности реализуются следующие важные функции:

- перераспределения доходов;

- регулирования обращения и производства;

- замещения денег другими средствами (векселями, чеками и пр.);

- защиты накоплений от инфляционных процессов.

Платность использования кредитных ресурсов побуждает заемщика к более эффективному их использованию.

Величина процентных ставок зависит от ряда факторов:

- экономической ситуации в стране (в кризисной фазе ставка обычно растет);

- темпов инфляции (активизация инфляционных процессов увеличивает процентную ставку);

- эффективности госрегулирования через учетную политику ЦБ РФ;

- ситуации на внешних рынках, доступности кредитных ресурсов;

- объема вкладов населения (при его сокращении ставки растут);

- ситуации в секторе предпринимательства, сезонности, динамики производства;

- объема внутреннего госдолга.

Законодательные основы кредитования в России прописаны в "Законе о потребительском кредите" 2014 года. По новым правилам кредитные организации обязаны информировать заемщика о полной стоимости кредита (включая дополнительные комиссии за ведение и обслуживание счета, зачисление средств и пр.).

Также законодательно была ограничена полная стоимость кредита в зависимости от его типа и рисков при выдаче денежных средств. Она не может превышать более чем на 30% среднерыночное значение, зафиксированное ЦБ РФ на текущий квартал. Новый закон не только заложил основы кредитования, но и существенно упорядочил работу кредитных организаций.

Обеспеченность и дифференцированность кредита

Сегодня различают две ключевые формы кредита: обеспеченные и необеспеченные. Обеспечение выступает в качестве защиты имущественных интересов банка. Оно имеет различные формы:

- залог;

- поручительство физических лиц;

- гарантии;

- страхование.

В качестве залога может выступать любое ликвидное имущество заемщика: недвижимость, автомобиль, акции и пр. Банки обычно выдают в кредит сумму в пределах 60-80% от оценочной стоимости залога.

Альтернативная форма обеспечения - поручительство физлиц. Например, при образовательных кредитах в качестве поручителей часто выступают родители студента, при ипотеке - супруги. Поручители берут на себя ответственность за выплаты по обязательствам заемщика, если он по каким-либо причинам прекратит вносить ежемесячные платежи.

Банковские гарантии обычно используются при кредитовании коммерческого сектора. Они обычно оформляются на весь период предоставления займа и должна покрывать до 80% от суммы долга.

Общие принципы коммерческого кредитования предприятий в большинстве случаев включают такой параметр, как обеспеченность. Обычно в качестве залога выступают основные средства: оборудование, транспорт, товарные запасы и пр. Особенную актуальность данный пункт приобрел в нынешних экономических условиях, когда необеспеченные кредиты юридическим лицам отличаются повышенными рисками и банки практически свернули их предоставление.

Наконец, еще одна форма обеспечения - страхование. Различают такие формы: жизни и здоровья, страховка на случай потери работы (ее еще называют финансовой защитой), страхование предмета залога. По закону страхование является обязательным только по отношению к предмету залога (например, по ипотечному кредиту).

Банки не вправе отказать заемщику в получении кредита из-за отказа от страхования, иначе они ущемляют его права. Но им разрешается предоставлять кредиты на условиях сниженной процентной ставки при участии в страховой программе. Деньги за незаконно навязанную страховку потребителям банковских услуг всегда можно вернуть.

Виды кредита влияют на величину процентной ставки: по необеспеченным займам она всегда выше, чем по обеспеченным (ипотеке, автокредитам, кредитам под залог квартиры). Банки закладывают в процентную ставку свои риски, связанные с выдачей заемных средств.

Принцип дифференцированности обозначает индивидуальный подход для разных категорий заемщиков при рассмотрении заявки на получение заемных средств. Так, многие банки предусматривают сниженные ставки для отдельных категорий граждан, которые они относят к числу надежных. Обычно в их число включают зарплатных клиентов банка, госслужащих, медиков и врачей.

Другие категории заемщиков банки не жалуют и либо полностью отказывают им в выдаче займов, либо устанавливают повышенные процентные ставки. В группы риска обычно входят индивидуальные предприниматели, собственники бизнеса , студенты.

Примерами дифференцированного подхода являются различные программы господдержки по субсидированию процентных ставок для отдельных категорий заемщиков. Например, для молодых семей или малоимущих.

Кредитные отношения в экономике функционируют в соответствии с основными принципами, которые наряду с элементами кредита раскрывают его сущность. Основные принципы кредита:

Возвратность;

Срочность;

Платность;

Обеспеченность;

Целевой характер;

Дифференцированность.

1. Возвратность кредита означает необходимость своевременного возврата средств кредитору после завершения их использования в хозяйстве заемщика. Заемщик не может распоряжаться полученным кредитом как своим собственным капиталом. Он обязан вернуть полученную сумму путем перечисления соответствующей суммы денежных средств на счет кредитора, что обеспечивает ему возможность продолжить коммерческую деятельность.

Возвратность - объективное свойство, оно означает, что общество не может его отменить, не изменив его сути. Кредит возвращается в тот момент, когда высвободившиеся средства дают возможность ссудополучателю вернуть денежные средства, полученные во временное пользование. Процесс возврата важен и для кредитора, и для заемщика. Кредитор только потому дает ссуду взаймы, что предполагает ее обратный приток. Для заемщика необходимо так использовать кредит, чтобы обеспечить своевременное высвобождение стоимости и ее возврат, чтобы кредитные отношения в дальнейшем не прерывались.

2. Срочность кредита предполагает, что возвращать заемщику сумму ссуды следует не в любое приемлемое для него время, а в точно определенный срок, установленный кредитным договором. Нарушение срока возврата кредита является для кредитора основанием применить к заемщику экономические санкции в форме увеличения взимаемого процента, а при дальнейшей отсрочке (в России - свыше трех месяцев) - предоставление финансовых требований в судебном порядке. Выполнение срока для заемщика - это гарантия получения кредита.

3. Платность кредита выражает необходимость оплаты заемщиком права на использование кредитных ресурсов. Экономическая сущность платы за кредит проявляется в фактическом распределении дополнительно полученного при использовании ссуды дохода между заемщиком и кредитором.

Платность кредита выступает в форме ссудного процента, который выполняет следующие функции:

1) перераспределения части прибыли юридических и физических лиц;

2) регулирования производства и обращения путем перераспределения кредитных ресурсов на межсферном, межотраслевом, межтерриториальном и межгосударственном уровнях;

3) антиинфляционной защиты денежных капиталов кредиторов в кризисные годы.

В истории развития кредита существуют многочисленные примеры беспроцентных ссуд, например, дружеские, личные кредиты знакомым, родственникам. Беспроцентными ссудами в особых случаях могут быть и международные кредиты, предоставляемые в порядке помощи развивающимся странам. Однако кредит без уплаты процентов - всегда исключение.

4. Обеспеченность кредита - необходимая защита имущественных интересов кредитора от возможного нарушения заемщиком принятых в договоре обязательств. Этот принцип на практике находит выражение в таких формах, как ссуда под залог товарно-материальных ценностей или под финансовые гарантии в виде ценных бумаг. Особенно важен он в период общей экономической нестабильности.

5. Целевой характер кредита используется для большинства кредитных отношений и выражает необходимость целевого использования средств кредитора. Обычно в кредитном договоре оговаривается конкретная цель использования полученной ссуды. С помощью такого условия кредитор не только контролирует соблюдение кредитного Договора, но также и получает уверенность в возвращении ссуды и процентов, т.е. выполнение этого принципа является дополнительным обеспечением кредита. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения повышенного (штрафного) ссудного процента.

6. Дифференцированность кредита применяется кредитором, обычно кредитной организацией, к различным категориям заемщиков. Кредитор может разделить заемщиков, исходя из индивидуальных интересов, в зависимости от обеспеченности, использования ссуд и т.д., применяя к каждой группе дифференцированные условия кредитного договора.

Основные принципы кредита используются участниками кредитных отношений (заемщиками и кредиторами) для воздействия на все стадии производственного цикла (само производство товаров, реализацию и их потребление, а также сферу денежного оборота).

На сегодняшний день российская система кредитования достаточно развита. Нам предлагается разнообразный спектр услуг в сфере займов. При этом любые отношения в данной области базируются на некоторых принципах или условиях, без которых сотрудничество с банком станет невозможным, так как они являются основополагающими в деятельности кредитных структур. Знание этих принципов - это вопрос не только финансовой теории. Именно оно помогает избежать заемщикам многих проблем при кредитовании.

Основные понятия кредитных отношений

Кредит (слово произошло из латинского языка, и означает заем или доверие) – один из видов финансовых отношений, которые возникают между субъектами (продавцом кредита и его покупателем) в отношении движения свободных материальных ценностей. К примеру, кредитор отдает не используемые им в настоящий момент денежные средства дебитору, который как раз испытывает в них потребность. Такие экономические отношения строятся на принципах возвратности, платности, срочности, обеспеченности, целевой направленности и дифференцированности.Принципы кредитования, которые соблюдаются всегда

- возвратность – означает необходимость исполнить возложенные на себя займовые обязательства, то есть вернуть банку все, что предусмотрено кредитным договором – письменным соглашением субъектов займовых отношений о приеме-передаче ссуды. Именно в договоре фиксируются все принципы кредитования. Возвратность кредита очень важна для стабильной работы экономической системы;Платность – означает, что за пользование кредитными средствами дебитор платит банку оговоренную сумму, которая может выражаться как в процентном соотношении, так и в виде фиксированной суммы. Знание об этом принципе, то есть о необходимости так или иначе вернуть банку денег больше, чем вы занимали, позволяет избежать банковских ловушек а-ля "беспроцентное кредитование";

Срочность – данный принцип говорит о том, что взятые в долг средства необходимо возвратить в пределах установленного срока, а не тогда, когда заемщику вздумается. Сроки возврата кредита также фиксируются в договоре и для удобства расписывается четкий график погашения долга. При нарушении сроков возврата ссудодатель может обратиться в суд для взыскания кредитных средств.

Дополнительные принципы кредитования

- обеспеченность – выражается в страховании кредитора от возможной потери переданных в долг средств. На практике такой принцип обеспечивается путем передачи ссудодателю залогового имущества либо в сделке присутствует , который в случае невозможности должником погасить кредит обязуется оплатить сумму займа. Для разных видов займов есть разные варианты их обеспечения, а иногда и их комбинации;Целевая направленность – означает то, что полученные у кредитора деньги должны использоваться по назначению, то есть для достижения той цели, которая была указана в соглашении о кредите или заявке на его предоставление. Сотрудники банка осуществляют контроль за этим;

Дифференцированность – реализуется в различном отношении банка к дебиторам, которое зависит от возможностей погашения долга. Исходя из этого, заемщиков делят на два вида: идеальных и не очень. Для этого учитываются разные факторы: место работы, средний заработок, кредитная репутация и так далее.

Кредитные отношения в экономике функционируют в соответствии с принципами. Принципы кредитования – это основополагающие условия, на которых выдается кредит заемщику. Кредиту присущи следующие принципы:

1. Принцип возвратности – заключается в том, что любой кредит является только временным источником денежных средств и всегда должен быть возвращен заемщиком кредитору.

2. Принцип срочности – заключается в том, что кредит не просто должен быть возвращен, а возвращен в строго определенный срок.

3. Принцип платности – заключается в том, что заемщик берет на себя обязательства не только по возврату долга, но и по оплате кредитору предоставленных денежных средств.

4. Принцип обеспеченности . Этот принцип заключается в том, что при получении кредита заемщиком должны быть предоставлены юридически оформленные обязательства, гарантирующие своевременный возврат полученного кредита.

Способы выполнения принципа обеспеченности

Видами кредитного обеспечения являются: залог, гарантия и поручительство, страхование кредитного риска.

Залог как способ выполнения принципа обеспеченности кредитования. Залог – это актив, который передается заемщиком кредитору в качестве обеспечения полученного кредита и может быть реализован, если обеспеченное им обязательство не будет выполнено. В залоговом обеспечении обязательства участвуют:

– залогодатель (заемщик) – лицо, передающее в качестве обеспечения залог;

– залогодержатель (кредитор) – лицо, которое имеет право реализовать залог при невыполнении обеспеченного обязательства.

Предметом залога может являться любое имущество, которое может быть отчуждено залогодателем. Отчуждение имущества – это операции по его продаже, дарению, передаче и прочие операции, при которых право собственности переходит к другому лицу. Отношения, которые возникают при залоге имущества, основываются на договоре залога, который заключается в письменной форме и обязательно отдельно от кредитного договора. В качестве залога могут выступать: товарно‑материальные ценности, валютные средства, ценные бумаги, недвижимость.

Виды залога.

Залог, предмет которого остается у залогодателя. Залогодатель, оставляя у себя предмет залога, имеет право:

– владеть и пользоваться предметом залога в соответствии с его назначением;

– распоряжаться предметом залога путем его отчуждения. При этом на приобретателя переводится долг по обязательству, обеспеченному заложенным имуществом.

Предмет залога, который остается у залогодателя, должен быть застрахован за его счет.

Формы залога, оставляемого у залогодателя.

1. Залог товаров в обороте (или залог с переменным составом). Залогодатель имеет право реализовывать заложенные ценности, но при этом либо погашает соответствующую часть кредита, либо заменяет их равноценными.

2. Залог товаров в переработке. Залогодатель имеет право использовать заложенное имущество в процессе производства (сырье, материалы), но при этом право залогодержателя реализовать предмет залога при невыполнении обеспеченного им обязательства распространяется на полученную продукцию.

3. Залог недвижимости. Залогодатель имеет право использовать предмет залога в соответствии с его назначением. Если обеспеченное обязательство не превышает стоимости заложенного имущества, то оно (имущество) может использоваться как предмет залога по другим обязательствам залогодателя.

При оставлении предмета залога у залогодателя кредитор имеет право требовать досрочного погашения обеспеченного обязательства или замены заложенного имущества в случае, если предмет залога утрачен или поврежден.

Залог, предмет которого остается у залогодержателя (заклад) . Если предмет залога оставлен у залогодержателя, то только он несет ответственность за сохранность заложенного имущества.

Формы заклада.

1. Твердый залог (заклад) – товар, который передается кредитору в качестве обеспечения по выданному кредиту. Твердый залог может храниться как на складе кредитора, так и на складе заемщика. Однако в последнем случае заклад опечатывается кредитором и хранится под его охраной. В качестве твердого залога могут выступать товары с длительным сроком хранения, не изменяющие своего качества и физических свойств. Наиболее удобным предметом твердого залога являются ликвидные ценные бумаги и товарно‑транспортные документы.

2. Залог прав – это залог документов, подтверждающих право владения имуществом, права интеллектуальной собственности и т.п.

Достоинства залога как формы обеспечения обязательства.

1. Залог дает уверенность кредитору, что в случае невозврата кредита он сможет компенсировать свои затраты за счет реализации предмета залога

2. Залог дает гарантию кредитору на преимущественное удовлетворение его требований из выручки за реализованное залоговое имущество по сравнению с другими кредиторами, имеющими претензии к должнику.

Обратите внимание!Если выручка от реализации залога превышает сумму долга заемщика (сумму кредита со всеми процентами), то излишняя сумма возвращается залогодателю. Если выручки от реализации недостаточно для погашения долга заемщика, то кредитор имеет право получить недостающую сумму за счет реализации прочего имущества должника, но при этом не может пользоваться преимуществом права залога.

Поручительство – это обязательство третьего лица (поручителя) перед кредитором отвечать за исполнение заемщиком обязательств по кредиту. Поручителем может быть любое физическое лицо, средний доход которого не ниже дохода заемщика. Поручительство применяется при обеспечении потребительских ссуд, т.е. банковских кредитов, выдаваемых физическому лицу, и оформляется договором поручительства отдельно от кредитного договора.

Гарантия – это особый вид поручительства, который применяется только при обеспечении кредитного обязательства юридического лица. Гарантия оформляется гарантийным письмом отдельно от кредитного договора. Гарантом (т.е. выдавшим гарантийное письмо) может быть: учредитель, вышестоящая организация, другая финансово устойчивая организация. Выдав поручительство (гарантию), поручитель (гарант) берет на себя ответственность за выполнение заемщиком обязательств по кредиту. Если они не выполнены в течение установленного срока, то банк имеет право взыскать с поручителя (гаранта) все платежи по кредиту вместе с процентами после предъявления иска в суд.

Обязательства поручителя (гаранта) прекращаются в следующих случаях:

– При выполнении заемщиком своих обязательств.

– При отсутствии со стороны кредитора судебного иска к поручителю в течение 3 месяцев после наступления срока выполнения обязательства.

– Другие причины, в т.ч. и отсутствие заемщика на момент выполнения обязательства, не являются причиной для невыполнения поручительства (гарантии).

– Изменение кредитором и заемщиком условий кредитного договора, влекущее увеличение ответственности для поручителя (гаранта) не могут на него распространяться без его согласия.

Страхование кредитных рисков. При страховании кредитного риска обеспечение кредита оформляется страховым договором (или страховым полисом), в котором устанавливается, что в случае непогашения кредита в течение определенного срока страховая фирма выплачивает банку страховое возмещение. Договор страхования заключается между заемщиком и страховой фирмой на условиях платности. Страхование осуществляется двумя способами:

1. Страховые взносы осуществляются за счет заемщика в его интересах.

2. Страховые взносы осуществляются за счет заемщика в интересах кредитора.

Срок ответственности страховой фирмы равен сроку кредита плюс 20 дней. Страховое возмещение выплачивается в течение 10 дней после окончания срока ответственности. Страховая фирма может отказать в выплате возмещения в случаях, предусмотренных договором, а также, если сообщены недостоверные сведения, по которым оценивался страховой риск или если не выполняются условия страхования, установленные страховой фирмой.